知らなきゃ損する社会保険料の意外な事実

「手取りが少なすぎる!」

こんな風に感じたことはありませんか?

昇給したのに思ったより手元に残る金額が少なく、がっかりする方も多いでしょう。

実はその原因は、給与から天引きされる税金や社会保険料にあります。

たとえば、年収1000万円を稼いでも手取り額は約725万円。

275万円もの金額が差し引かれるのです。

これほど大きな負担を占める「税金」や「社会保険料」は何のために支払われ、どのように計算されているのでしょうか?

また、年収によってどれほど差が出るのか気になるところです。

本記事では、給与から天引きされるお金の内訳を分かりやすく解説するとともに、少しでも手取りを増やすための方法について紹介します。

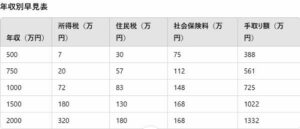

特に、年収別に税金や社会保険料の負担額をまとめた早見表は必見です。自分の給料の仕組みを理解し、家計管理に役立てましょう。

世知辛い日本の税金の仕組み

ごるぁ~! お前らの給料は 財務省の物じゃ~! – 1

所得税

所得税は、個人の所得に応じて課税される税金です。

年間の総所得から所得控除を差し引き、残りの課税所得に応じた税率が適用されます。

日本では累進課税制度が採用されており、収入が増えるほど税率が上がる仕組みになっています。

住民税

住民税は、地方自治体に納める税金で、前年の所得をもとに計算されます。

「市町村民税」と「道府県民税」に分かれており、地域社会のインフラや福祉サービスの財源となります。

所得の約10%が住民税として課されるのが一般的です。

日本の社会保険料の内訳

社会保険料は、私たちの生活を守るためのセーフティネットとして機能しています。

以下に主要な項目を示します。

健康保険料

医療費の自己負担割合を抑えたり、高額療養費制度で一定額以上の医療費を補填したりするための保険です。

また、傷病手当や出産一時金などの保障も含まれます。

厚生年金保険料

老後の生活を支える年金の財源として徴収されます。

また、障害が残った場合や遺族がいる場合にも給付が受けられます。

雇用保険料

失業や休業に備える保険です。

失業給付だけでなく、育児休業給付や介護休業給付など、働きながら子育てや介護をする人を支援する役割も果たしています。

介護保険料

40歳以上の方が対象となり、高齢者や特定疾病にかかった人に介護サービスを提供するための保険です。

これらの税金や保険料は、給与額に基づいて計算されます。

税金は収入が増えるほど負担が大きくなる一方で、社会保険料は一定の年収を超えると負担割合が減少します。

稼げば稼ぐほど高くなる日本の税金と社会保険料

給与における税金や社会保険料の負担は、年収が上がるほど大きくなります。

ここでは、年収ごとの負担額を具体的に示した早見表をもとに、手取り額にどれだけ影響を与えるかを確認しましょう。

年収別早見表の条件

⇒対象者: 会社員(40歳以上)

◆控除項目: 給与所得控除、基礎控除、社会保険控除のみ適用

◆個人住民税: 課税所得の10%

◆社会保険料: 以下の基準で計算

◆年収750万円以下: 年収の15%

◆年収800万~1600万円: 約167.9万円(上限額)適用

◆年収1700万円以上: 同じく167.9万円

負担額の特徴とポイント

税金負担の増加: 年収1000万円で所得税率は約15%、2000万円では25%以上に。

累進課税の影響が特に顕著です。

社会保険料の上限: 年収750万円以下では負担割合が約15%ですが、それ以上になると上限額に達し、負担割合が減少します。

手取りの差: 年収が上がるほど控除額が増え、手取りとの差が拡大。

たとえば、年収2000万円では額面の約33%が税金や保険料として差し引かれます。

この早見表を参考に、自分の負担割合を把握することで、今後のライフプランや収支計画を立てやすくなるでしょう。

工夫次第で給料手取り額を増やすことも可能

税金や社会保険料が大きな負担になる一方で、工夫次第で手取り額を増やすことも可能です。

以下に、取り入れやすい具体的な方法をまとめました。

1. 控除を最大限に活用する

所得税や住民税は控除を賢く使うことで負担を減らせます。

生命保険料控除や医療費控除で所得控除を増やす。

配偶者控除や扶養控除を活用して課税所得を引き下げる。

住宅ローン控除を適用して税負担を軽減する。

これらを漏れなく申告することが、節税の第一歩です。

2. ふるさと納税で賢く節約

ふるさと納税を利用すれば、寄付金控除に加えて地域特産品が返礼品として受け取れます。

返礼品を日用品や食料品に選ぶことで、実質的な生活費の節約も期待できます。

3. 社会保険料を抑える方法

社会保険料を直接コントロールすることは難しいですが、以下の方法で軽減する工夫が可能です。

4~6月の給与額を調整

残業を減らすことで、翌年度の社会保険料を抑えることができます。

iDeCoを活用

確定拠出年金(iDeCo)の掛金を所得控除として申告し、課税対象額を減らします。

ただし、社会保険料を抑えすぎると将来の年金額が減少するため、注意が必要です。

4. 資産運用や固定費の見直しを検討

節税や保険料軽減だけでなく、家計の支出を最適化することも重要です。

通信費や保険料の見直しで無駄を削減する。

つみたてNISAやiDeCoで資産運用を始め、効率よく収入を増やす。

これらの取り組みは、短期的な手取り増加だけでなく、将来の資産形成にもつながります。

結局、仕組みを熟知する事が大事!

給与から差し引かれる税金や社会保険料の負担は重く感じるものですが、その仕組みを理解し、賢く対策を取ることで、手取り額を増やすことができます。

以下に、この記事のポイントを再確認します。

1. 税金と社会保険料を理解することが第一歩

税金は累進課税で年収が高いほど負担が増える一方、社会保険料には上限があり、高収入者ほど負担割合が減る仕組みになっています。

2. 年収別の負担額を把握する

自分の年収に対する控除の割合や手取り額を明確にすることで、収支の計画が立てやすくなります。

3. 節税や家計改善の方法を実行する

控除制度をフル活用し、iDeCoやふるさと納税を活用することが有効です。

また、固定費の見直しや資産運用で、長期的な財務改善を目指しましょう。

税金や保険料を避けることはできませんが、適切な知識を持つことで、その負担を抑えることは可能です。

今日からできる一歩として、自分の給与明細を見直し、賢い家計管理に挑戦してみてください。

これが、より安心できる未来の第一歩となるはずです。